居家大小事,找它有丿步-小工匠工程網

惠誠地政士聯合事務所-桃園代書推薦,中壢代書推薦

店家文章分享

出售繼承房產的重稅!繼承房屋後賣掉的房地合一稅如何計算?

做售屋的規劃時,必需要先知道出售房屋要繳多少的稅金,要考量的最主要就稅有2種:

1.土地增值稅

2.所得稅(舊制的財產交易所得稅或是新制的房地合一所得稅)

土地增值稅

土地增值稅是依公告土地現值的漲幅來課20%~40%的稅金,持有20年以上時會有長期持有的減徵優惠,另外如果符合自用住宅優惠稅率的條件(也就是俗稱的「一生一次」或是「一生一屋」),稅率只要課單一稅率10%。除了少數幾年、部分地區的公告土地現值曾經調降或持平之外,大多是年年調漲的。所以只要持有時間越長、土地的坪數越大,就會造成漲價的幅度越高、需要課越重的土增稅,而我們在做資產傳承的規劃時,經常碰到長輩持要過戶給子女的房子,要繳的土增稅高達幾十萬甚至超過百萬。但如果這間房子現在不做任何移轉,待長輩過世之後才辦繼承,就完全不用繳土增稅。如果繼承之後將房子賣出,公告土地現值漲幅的起算點就是長輩過世的那年,因此當碰到高額土增稅時,繼承反而是一個節省土增稅的方式。

所得稅新舊制的判斷

接著我們來討論所得稅,所得稅又分新制和舊制,要依取得房子的時間點(不是出售房屋的時間點)去判斷適用哪一種稅制,舊制指的是財產交易所得稅,新制則是房地合一所得稅。在大多數的情況下,民國104年12月31日以前取得房子,不論何時出售都是適用舊制課徵所得稅,而民國105年1月1日以後取得房子,賣掉房子的時候則是適用新制房地合一稅。不過在繼承的情況下有一個比較特別的規定,就是可以例外的依「被繼承人」取得房子當時是落在哪個時間點,來看適用新制還是舊制。我們以下圖的3種情況來說明:

1.甲在105年之前取得,然後在105乙也在105年以前繼承甲的房子,年以後出售,因為乙是在105年以前取得,故毫無疑問是適用舊制

2.甲在105年以後取得,乙當然也是在105年以後繼承甲的房子,之後出售是適用新制

3.甲在105年以前取得,但是乙是在105年以後繼承,出售時是看甲取得的時間點,所以乙賣房子時例外的適用舊制。但如果乙出售時有符合房地合一的自用優惠,算起來比較省稅的話,乙是可以選擇用新制房地合一稅的,事實上這也是唯一一種可以「選擇」新舊制的情況。

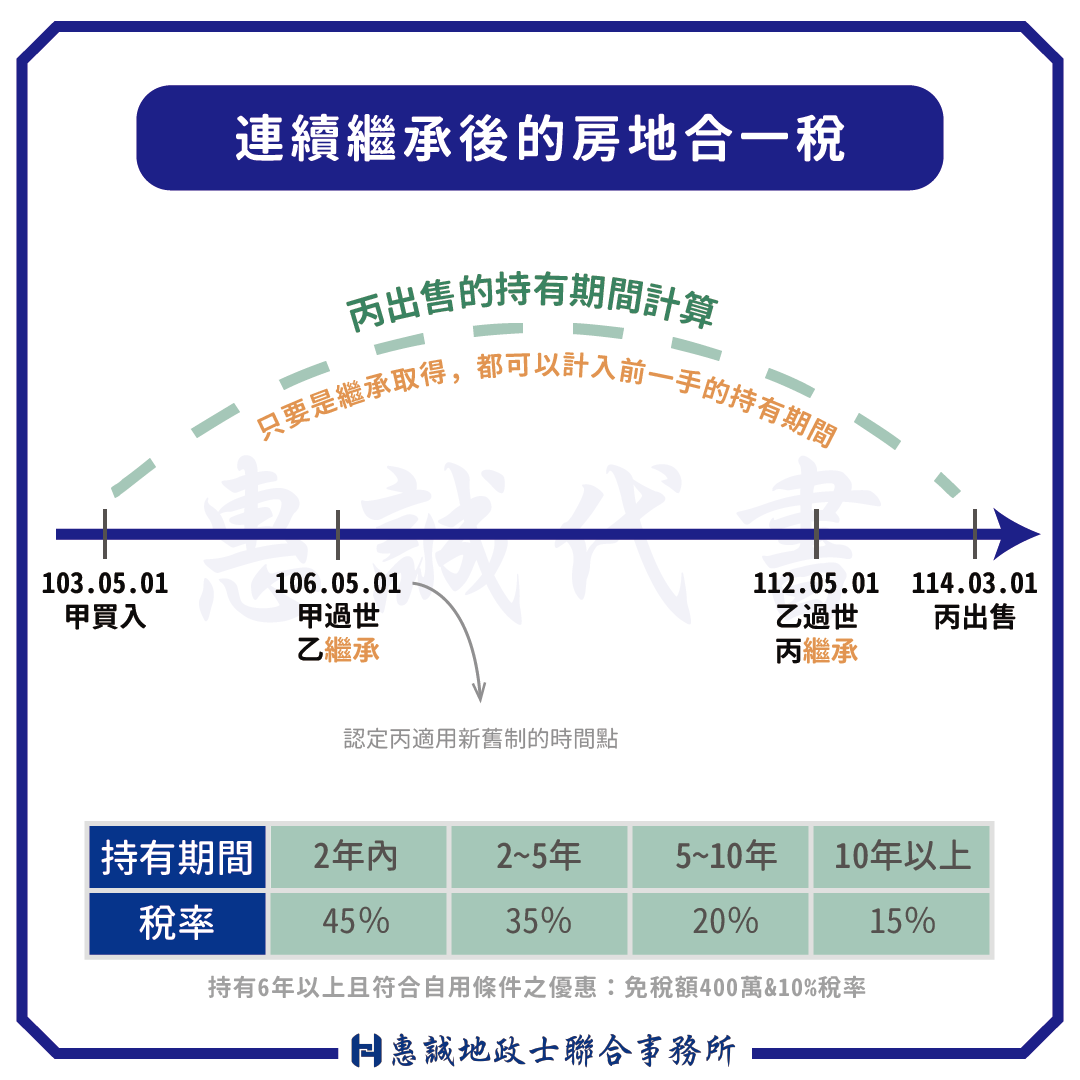

但如果乙過世了,由丙繼承,這時間僅能以乙取得的時間點來認定新舊制,沒辦法依最早甲取得的時間,所以丙就只能用新制了。

繼承後出售的所得稅計算

討論完新舊制的辨別,接下來就是計算稅金。以舊制來說,計算所得的方式是:出售價-繼承時房屋土地公告現值總和-繼承和出售的相關費用及持有期間的增置改良修繕費,接著在乘上房地比,計算出財產交易所得額之後併入個人綜合所得課徵所得稅。由於房屋土地的公告現值通常低於市價許多,因此所得額很重,不過在乘上房地比之後的所得額會稍微低一些。

至於新制房地合一稅的計算,是出售價-繼承時房屋土地公告現值-繼承時相關費用-持有期間之增置改良修繕費-出售時相關費用-土地漲價總數額,然後再乘上稅率。計算所得額時和舊制除了新制不用拆算房地所得之外的主要差異是,新制在計算出售相關費用時不能計入土增稅(舊制可以)、但可以扣除土地漲價總數額,這就是土增稅的稅基,另外新制的移轉費用在無單據的情況下可以直接用出售價3%(不超過30萬)來作為費用扣抵。

在這邊的重點是,所得的計算是要依實際交易獲利,所以不論新舊制都是要計算「出售價-取得成本-相關費用」,但如果是因為繼承而取得的房子,這個取得成本就是依繼承當時的房屋評定現值+土地公告現值來計算,並非被繼承人買入不動產的價格(因為對於國稅局來說,繼承南實際上是「無償取得」,並不能依前手買入價格來認定取得成本。)而不論是房屋還是土地的公告現值通常比市價低,所以在計算所得額時,只要是繼承來的房子,所得通常都滿高的,造成稅金會遠超過一般人的預期。

出售繼承房屋的房地合一稅持有期間計算

在舊制的所得稅中,最終的稅率是要看出售人個人綜合所得適用的稅率級距,而房地合一稅的稅率就要依持有期間而定。一般來說持有期間只能計算所有權人自己的持有期間,但是有2個例外,期中一個是夫妻的持有期間可以併計,另外一個就是繼承來的不動產可以加計被繼承人的持有期間,以下圖為例,只要是繼承來的,被繼承人的持有期間都可以合併計算,如此一來就有機會可以適用較長持有期間的稅率。另外如果是要符合自用的優惠,在出售前6年內是誰持有都必需要符合當下的自用條件(有設戶籍無出租營業)。

即使持有期間可以合計,但由於取得成本太低了,很多時候還是要繳納較重的稅金,未來其他篇文章會再介紹降低持有成本和其他房地合一稅的優惠稅率。

其它相關店家資訊